Nel 2023 dagli Atm sono stati ritirati 360 miliardi, 10 miliardi in più rispetto al 2022 e 18 miliardi in più rispetto al 2021. Crescono i pagamenti con carte di credito e prepagate, ma nel 2023 è boom di prelievi al bancomat (+10 miliardi). Il presidente Ferrara: «Il cash è uno strumento di libertà, smentiamo definitivamente l’equazione contante uguale evasione»

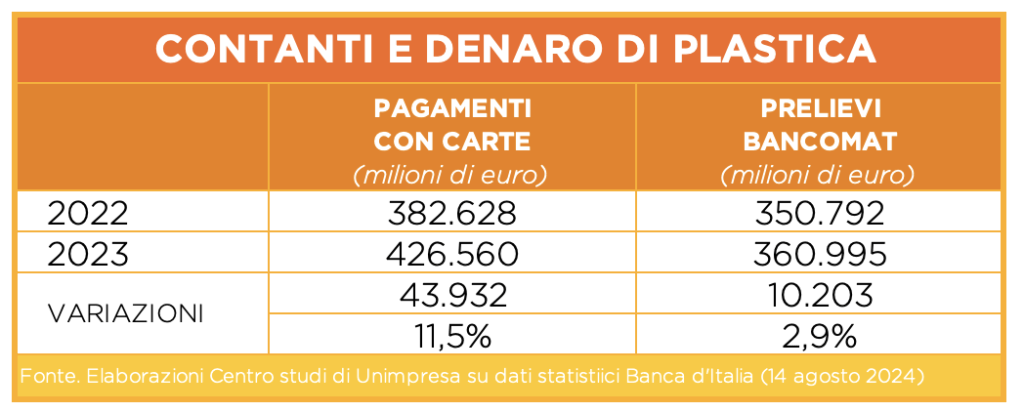

Un miliardo di euro al giorno prelevato dagli italiani al bancomat: se nel 2022 il contante prelevato si è attestato a 350 miliardi di euro, nel 2023, dopo un anno, la cifra è salita a 360 miliardi, pari a 10 miliardi in più (+2%), incremento che sale a 18 miliardi se si considera che nel 2021 i prelievi si erano attestati a quota 352 miliardi: in sostanza, quasi un miliardo di euro viene quotidianamente ritirato dagli Atm (automated teller machine).

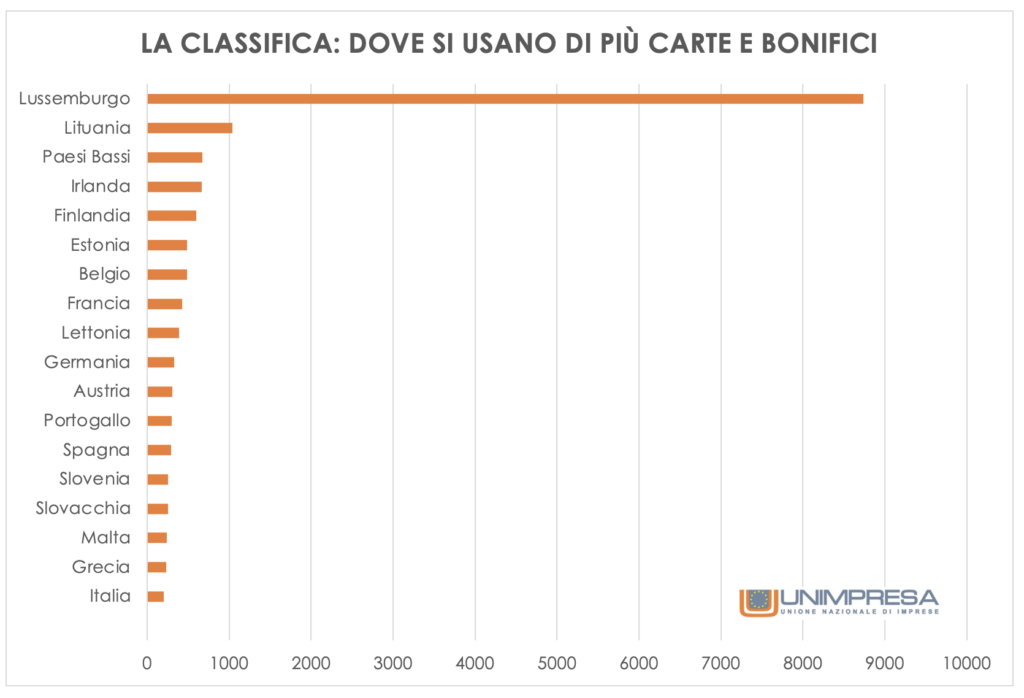

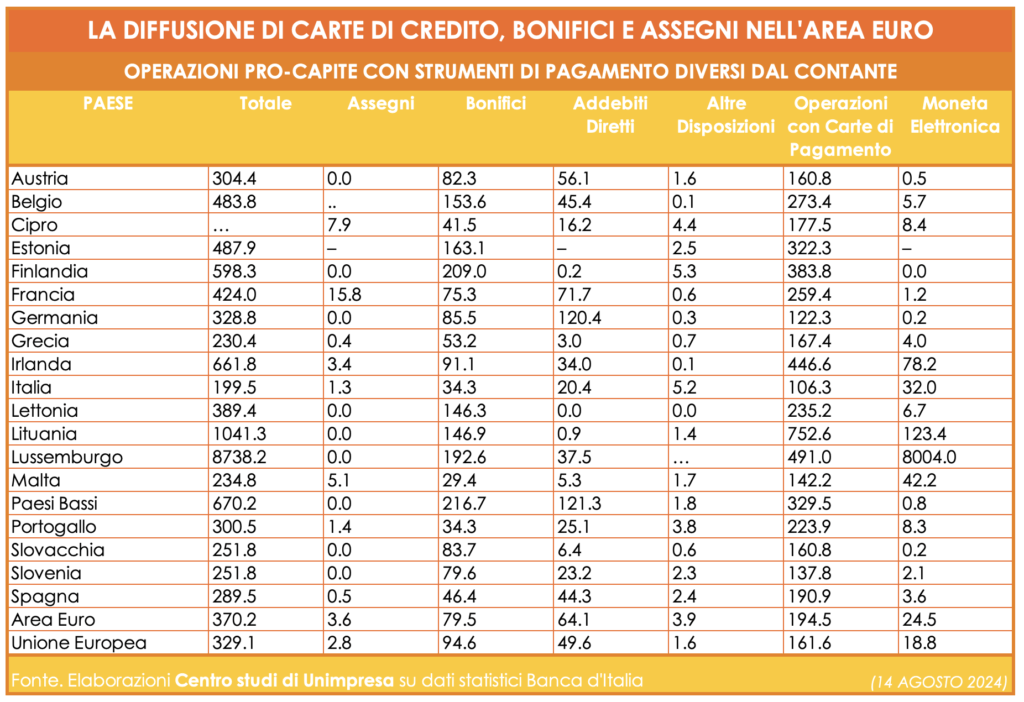

La pandemia, dunque, non ha spazzato via il contante in Italia e le banconote sono ancora tanto amate dagli italiani: il nostro Paese, infatti, è ultimo nell’area euro per l’utilizzo di strumenti di pagamento diversi dal cash: con appena 200 operazioni medie pro-capite eseguite con carte di credito, bonifici e assegni, la Penisola si dimostra molto affezionata alla moneta di carta.

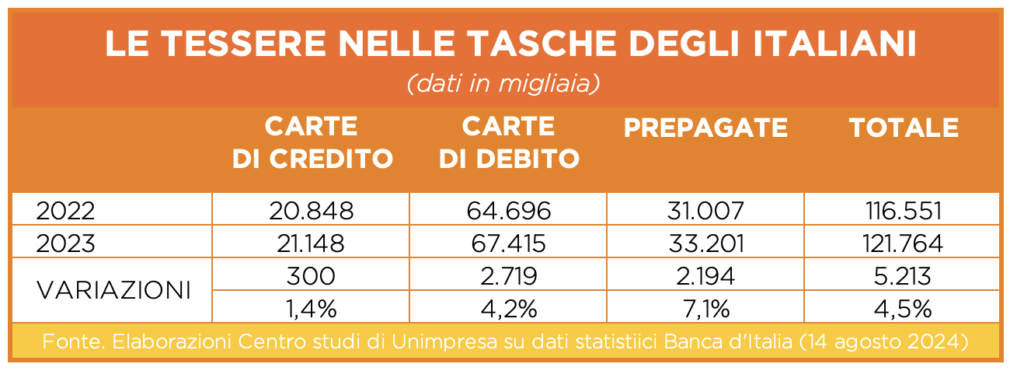

La media dell’area euro per i pagamenti alternativi al contante è di 370 operazioni per cittadino, con la Spagna che ne registra 290, la Germania 329 e la Francia 424. Ancora meglio fanno i Paesi Bassi (670) e altri paesi del Nord, come la Finlandia (598) e l’Estonia (488). È quanto emerge da un report del Centro studi di Unimpresa, secondo il quale per quanto riguarda la moneta virtuale e ai pagamenti digitali, l’anno scorso le operazioni sono arrivate a 11mila miliardi di euro tra bonifici (che coprono il 94% di questo comparto), assegni bancari e circolari, e carte di credito o di debito. Un incremento che, in ogni caso, non frena la moneta di plastica, usata di più rispetto al passato: 426 miliardi di euro di transazioni nel 2023 contro 382 miliardi di euro del 2022, vale a dire 44 miliardi di euro in più in un anno (+11,5%). E sale significativamente anche la diffusione: le tessere in circolazione sono oltre 120 milioni tra carte di credito (21 milioni), carte di debito (67 milioni) e prepagate (33 milioni). Anche qui siamo di fronte a una crescita, oltre 5 milioni di pezzi in più tra il 2022 e il 2023 (+4,5%): nel dettaglio, le carte di credito in più sono 300mila (+1,4%), quelle di debito 2,7 milioni in più (+4,2%) e le prepagate, che con sempre maggiore frequenza i genitori danno ai figli minorenni per gestire le paghette settimanali, sono cresciute di 2,1 milioni (+7,1%).

«La coesistenza tra denaro contante e strumenti di pagamento digitali è un tema di grande rilevanza nell’odierno contesto economico e sociale. Il denaro contante rappresenta uno strumento di libertà individuale, offrendo la possibilità di effettuare transazioni senza lasciare tracce digitali, preservando così la privacy e consentendo un controllo diretto sulle proprie finanze. Inoltre, il contante è essenziale per molte persone, specialmente per coloro che hanno difficoltà ad accedere o utilizzare i moderni strumenti digitali. Per esempio, anziani e persone con limitate competenze tecnologiche trovano nel denaro fisico un mezzo più semplice e immediato per gestire i propri acquisti quotidiani. È importante anche smentire definitivamente l’equazione denaro contante uguale evasione fiscale. Questa associazione non solo è ingiusta, ma rischia di stigmatizzare chi sceglie il contante per motivi legittimi e personali. La lotta all’evasione fiscale è un obiettivo fondamentale, ma essa deve essere condotta attraverso strumenti di controllo efficaci e politiche fiscali mirate, senza criminalizzare l’uso del contante, che resta un mezzo di pagamento perfettamente legale e legittimo» commenta il presidente di Unimpresa, Giovanna Ferrara.

Secondo il Centro studi di Unimpresa, che ha analizzato dati della Banca d’Italia, il contante piace agli italiani e il divario col resto d’Europa è ancora ampio. Se si analizza la classifica dei paesi europei sulla base del totale delle operazioni di pagamento effettuate con strumenti diversi dal cash, emergono notevoli differenze tra le varie nazioni. In fondo alla classifica, troviamo l’Italia, che con un totale di 199,5 operazioni pro-capite, si colloca tra i paesi con il minore utilizzo di strumenti di pagamento alternativi al contante.

Questo dato è particolarmente significativo se confrontato con altre grandi economie europee. In Francia, il numero totale di operazioni è di 424, più del doppio rispetto all’Italia. La differenza potrebbe essere attribuita a vari fattori, tra cui una maggiore diffusione delle infrastrutture digitali e una cultura più radicata nell’uso dei pagamenti elettronici. Anche la Germania supera di gran lunga l’Italia, con un totale di 328,8 operazioni. Pur essendo noto che i tedeschi mantengono una certa predilezione per il contante, i numeri mostrano comunque un utilizzo molto più elevato degli strumenti di pagamento elettronici rispetto agli italiani. Un confronto interessante si può fare anche con la Spagna, dove il totale delle operazioni pro-capite è di 289,5. Anche qui, nonostante la Spagna condivida con l’Italia alcune caratteristiche culturali e economiche, c’è una chiara differenza nell’adozione di strumenti di pagamento alternativi. Se guardiamo al di là di queste grandi economie, la Lituania mostra numeri straordinariamente alti, con rispettivamente 1.041 operazioni per cittadino. “Fuori classifica” il Lussemburgo, dove la media pro-capite per bonifici e transazioni digitali varie è addirittura pari a 8.738.

«I pagamenti digitali offrono indubbi vantaggi in termini di comodità e sicurezza. Consentono transazioni rapide, spesso tracciabili, riducendo il rischio di furto o smarrimento del denaro. Tuttavia, è fondamentale che l’adozione di questi strumenti avvenga in modo volontario e consapevole, senza che venga imposto un abbandono forzato del contante. La scelta di come pagare dovrebbe essere lasciata agli individui, rispettando le loro preferenze e necessità. L’innovazione tecnologica nel campo dei pagamenti non può e non deve essere frenata, in quanto contribuisce a rendere l’economia più efficiente e connessa. Tuttavia, è cruciale che tale innovazione non diventi una barriera per chi non è avvezzo all’uso di dispositivi digitali o che, per varie ragioni, preferisce non utilizzarli. Un equilibrio tra questi due mondi consente di garantire inclusività, libertà di scelta e un’adozione progressiva e non coercitiva delle nuove tecnologie, rispettando al contempo i diritti e le esigenze di tutti i cittadini» osserva il presidente di Unimpresa.

Commenti recenti